Долговой рынок и стратегия в части инструментов с фиксированной доходностью на январь 2021

Макроэкономическая среда

Прошедший месяц (период 18 ноября – 17 декабря) не характеризовался обилием новостных событий и значительными движениями на рынках (разве что в отдельных активах вроде нефти). Ранее мы отмечали, что новая Президентская администрация США (уже официальная по итогам голосования выборщиков) гораздо более толерантна к идее возобновления частичных закрытий экономики, нежели команда Д. Трампа – и риски новых локдаунов в США, несмотря на успешное испытание уже нескольких вакцин, все еще актуальны (https://www.bloomberg.com/news/articles/2020-12-14/nyc-should-prepare-for-possibility-of-full-shutdown-mayor-says).

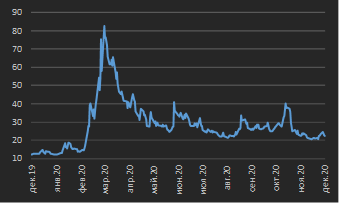

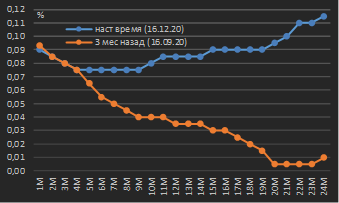

Тем не менее, на ожиданиях более быстрого экономического восстановления в свете будущей массовой вакцинации индексы рынка акций США продолжают оставаться вблизи исторических максимумов / неагрессивно обновлять их. Волатильность, соответственно, остается в пределах ноябрьских минимумов (см. диаграмму 1). Рост фондового рынка и глобальный risk on на факторе благоприятных новостей о вакцинах существенно изменили ожидания участников рынка относительно дальнейшего монетарного стимулирования со стороны ФРС США. Три месяца назад ожидания по уровню фактической ставки Fed Funds Effective из котировок фьючерсов закладывали снижение диапазона ключевой ставки Fed Funds через 20-24 месяца в область отрицательных значений до уровня [-0,125; 0,125] против действующего (и действовавшего 3 месяца назад) диапазона 0,00-0,25%. Сейчас же рынок закладывает неизменность текущего диапазона ключевой ставки в США в следующие 24 месяца, т.е. его сохранение на существующем уровне 0,00‑0,25% (см. диаграмму 2).

|

Диаграмма 1. Индекс волатильности VIX, декабрь 2019 г. – декабрь 2020 г. * |

Диаграмма 2. Ожидания по уровню ставки Fed Funds Effective из кривой соответствующих фьючерсов, контракты со сроком исполнения до 24 мес. от текущей даты * |

|

|

|

|

* данные по состоянию на 17.12.2020 Источник: CME Group |

* данные по состоянию на 17.12.2020 Источник: CME Group |

ФРС США при этом весьма разумно продолжает сохранять риторику о готовности сохранения монетарного стимулирования в случае дальнейшего ухудшения ситуации в экономике (https://www.bloomberg.com/news/articles/2020-12-16/fed-to-maintain-bond-buys-until-substantial-economy-gains-seen). Заметим, что наблюдаемый спрос на риск связан исключительно с успехами вакцин против covid‑19, а предстоящая экономическая политика новой администрации остается фактором неопределенности для рынков – который, впрочем, пока рынками игнорируется. Собственно, мы видим два следующих ключевых риска на первую половину 2021 года:

- не запуск массовой вакцинации / неэффективность вакцин против covid-19 при массовой вакцинации / появление разновидностей вируса, которые сделает разработанные вакцины неэффективными;

- неопределенность экономической политики в США, в том числе в части налогообложения корпоративных прибылей. Любые риски для экономического роста со стороны бюджетной политики, по нашему мнению, будут компенсироваться новым денежно-кредитным стимулированием со стороны ФРС США.

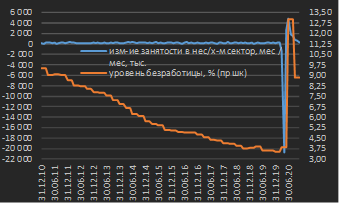

Несмотря на вышеотмеченный сдвиг ожиданий по ставке Fed Funds, среднесрочно мы не видим повода отказываться от сценария отрицательных ставок в США на горизонте следующих двух лет – на примере рынка труда американской экономике предстоит длинный путь к восстановлению, который, скорее всего, будет поддерживаться совокупностью монетарных и бюджетных стимулов. Напомним, что в апреле текущего года экономика США за один месяц потеряла около 21 млн. рабочих мест (см. диаграмму 3), и для преодоления данной ситуации, безусловно, потребуются время и меры поддержки.

|

Диаграмма 3. Изменение занятости в несельскохозяйственном секторе и уровень безработицы в США, декабрь 2010 г. – ноябрь 2020 г. * |

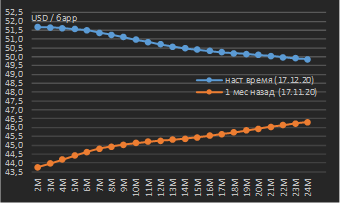

Диаграмма 4. Кривая фьючерсов на нефть сорта Brent, контракты с исполнением до 24 месяцев от текущей даты * |

|

|

|

|

* данные по состоянию на 17.12.2020 Источник: U.S. Bureau of Labor Statistics |

* данные по состоянию на 17.12.2020 Источник: CME Group |

Наиболее примечательным движением за прошедший период (18 ноября – 17 декабря) был рост цен практически всех категорий товарных активов. Нефть сорта Brent, в частности, за прошедший месяц подорожала более чем на 18%, но, что главное – имело место существенная переоценка будущих ожиданий. Кривая фьючерсов на нефть Brent (и аналогичная картина на кривой нефти сорта WTI) перешла в состояние бэквордации – в ситуацию, когда цены контрактов с более поздними сроками исполнения ниже, чем цены спотового рынка / ближних контрактов (см. диаграмму 4). При том, что не наблюдается рост стоимости фрахта нефтетанкеров, данная ситуация, скорее, указывает на возобновление хеджирования (от падения цен в будущем) на текущих ценовых уровнях. Тем не менее, мы традиционно не рассматриваем возобновление хеджирования как сигнал того, что рынок нефти достиг ценовых максимумов и не имеет потенциал для дальнейшего роста.

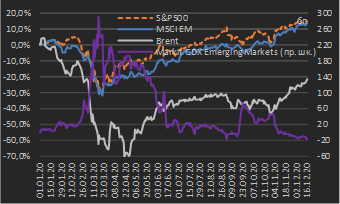

В части динамики глобальных активов за прошедший месяц (18 ноября – 17 декабря) индекс рынка акций США S&P500 вырос на 2,5%, капитализация развивающихся рынков (Emerging Markets) в долларовом выражении увеличилась на 5,2%, цена нефти сорта Brent прибавила 18,4%. Сводный индекс риск-премий за инвестирование в развивающиеся рынки снизился за указанный период на 15 бп. С начала года по 19 ноября изменение капитализации индекса S&P500 и долларовой оценки капитализации Emerging Markets составило соответственно +14,6% и 13,4%, цена на нефть сорта Brent снизилась на 21,5%, а сводный индекс риск-премий Emerging Markets снизился на 15 бп (см. диаграмму 5).

|

Диаграмма 5. Динамика отдельных индикаторов риска глобальных рынков: процентные изменения с начала года, январь – декабрь 2020 г. * |

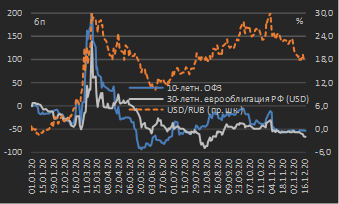

Диаграмма 6. Сравнительная динамика российских долговых и валютных активов: процентные изменения с начала года, январь – декабрь 2020 г. * |

|

|

|

|

* данные по состоянию на 17.12.2020

Источник: данные бирж |

* данные по состоянию на 17.12.2020 |

В части российских долговых и валютных активов за период 18 ноября – 17 декабря доходность 10‑летних внутренних государственных облигаций (ОФЗ) осталась неизменной (+1 бп, с начала года снижение на 53 бп), доходность 30‑летних суверенных долларовых еврооблигаций снизилась на 10 бп (снижение с начала года на 67 бп). Укрепление курса рубля к USD за месяц составило 4,2%, с начала года ослабление курса рубля к USD – порядка 18% (см. диаграмму 6).

Внутренний долговой рынок

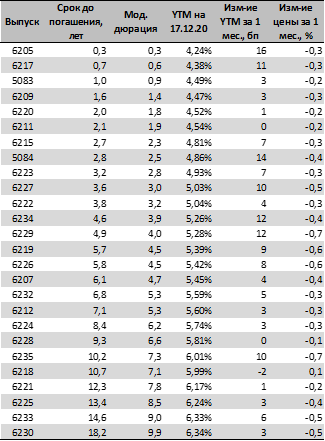

За прошедший месяц (период 18 ноября – 17 декабря) доходности внутренних рублевых государственных облигаций (ОФЗ) преимущественно выросли, с опережающим ростом в срочности 3-5 лет (+10-14 бп) – см. таблицу 1. Ускорение инфляции в РФ на 14 декабря (из недельных данных) до 4,5% в годовом исчислении, несмотря на снижение волатильности курса рубля и глобальный risk on, оставляет только один сценарий для итогов заседания Банка России по ставке 18 декабря – сохранение ее на текущем уровне (4,25%). Тем не менее, при построении среднесрочных стратегий мы по-прежнему ожидаем возобновление смягчения денежно-кредитной политики Банком России в 2021 году. Рассчитываем увидеть его в конце первого – начале второго квартала (после того, как инфляция достигнет пика около 5,0% в годовом исчислении по итогам февраля 2021 г.).

Как и месяцем ранее, мы не видим никаких факторов для повышения ключевой ставки на протяжении всего следующего года, в связи с чем для инвесторов в консервативные стратегии по-прежнему видим рациональным поведением формирование позиций в среднесрочных корпоративных облигациях качественных заемщиков (с рейтингом не ниже BB) со сроком до погашения 3‑5 лет с целью получения избыточной доходности относительно кривой ОФЗ.

|

Таблица 1. Кривая ОФЗ в табличном виде по состоянию на 17.12.2020 г. и изменение доходностей (YTM) и цен выпусков за месяц |

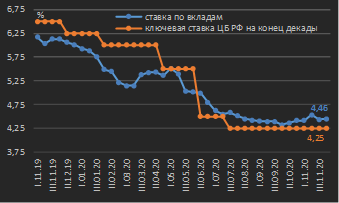

Диаграмма 7. Ключевая ставка ЦБ РФ и ставка по вкладам физических лиц 10 крупнейших банков, ноябрь 2019 г. – декабрь 2020 г. * |

|

|

|

|

Источник: Московская биржа, собственные расчеты |

* данные по состоянию на 17.12.2020 Источник: ЦБ РФ |

В части ставок по розничным вкладам их дальнейшее снижение более не имеет место. Обусловлено это сокращением профицита рублевой ликвидности в банковском секторе, что связано с уже отмечавшимися нами существенными заимствованиями Министерства финансов на внутреннем долговом рынке (по состоянию на 17 декабря объем размещения госбумаг на внутреннем рынке с начала 4 квартала составил 2,44 трлн. руб., с начала года – 5,28 трлн. руб.), а также неравномерностью осуществления бюджетных расходов ближе к концу года. На конец первой декады декабря средняя ставка в топ‑10 банков составила 4,46% против 4,42% месяцем ранее (см. диаграмму 7). Как мы думаем, дальнейшее снижение ставок по розничным вкладам будет определяться возобновлением смягчения денежно-кредитной политики Банком России. При том никаких поводов для роста ставок по вкладам в ближайшие месяцы мы не видим.

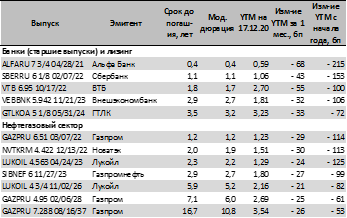

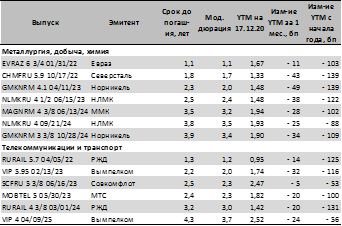

Рынок еврооблигаций

За прошедший период (18 ноября – 17 декабря) снижение доходностей российских еврооблигаций в среднем составило порядка 20‑30 бп (см. таблицу 2). Традиционно мы продолжаем считать сегмент российских долларовых еврооблигаций привлекательным для инвестирования в рамках консервативных инвестиционных стратегий и видим целесообразным покупку / удержание позиций в еврооблигациях срочностью вплоть до 10 лет в погашение.

|

Таблица 2. Уровни доходностей и их изменения по отдельным выпускам корпоративных / банковских еврооблигаций российских эмитентов, номинированным в USD *

|

|

||

|

|

|

||

|

* данные по состоянию на 17.12.2020 Источник: котировки маркет-мейкеров, собственные расчеты |

|