20.11.2020

20.11.2020

Долговой рынок и стратегия в части инструментов с фиксированной доходностью на декабрь 2020

Макроэкономическая среда

Как и в выборы Президента США в 2016 году, итоги нынешнего выборного года для рынков оказались несколько отличными от тех ожиданий, которые закладывались накануне. В частности, победа демократического кандидата Дж. Байдена, от президентства которого ждут возобновления и усиления санкционного давления на Россию, по итогам следующих дней после объявления итогов выборов не привела к росту волатильности в российских активах. Динамика последних определялась глобальным спросом на риск, который сохранился после обнародования итогов выборов.

Появление в первой половине ноября новостей об успешных клинических испытаниях сразу двух вакцин против Covid-19 (от компаний Pfizer и Moderna) способствовали фронтальному росту цен акций развитых и развивающихся рынков, товарных и прочих классов рисковых активов. Однако штаб (будущая администрация) уже избранного кандидата в Президенты США Дж. Байдена выказывает весьма и весьма сдержанный оптимизм относительно перелома ситуации с Covid-19 в лучшую сторону, и одновременно с этим участники рынка держат в голове сценарий ужесточения локдаунов в США в начале 2021 года с соответствующим негативным влиянием на экономическую активность. Сохранение данной неопределенности по факту заставляет нас рассуждать о сценариях будущей динамики рынков с использованием ровно такого же набора индикаторов, которым мы оперировали в обзоре прошлого месяца.

|

Диаграмма 1. Индекс волатильности VIX, ноябрь 2019 г. – ноябрь 2020 г. * |

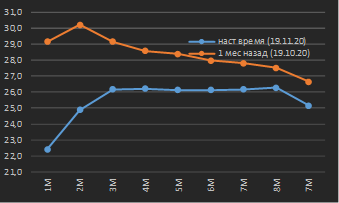

Диаграмма 2. Ожидания по уровню волатильности VIX из кривой соответствующих фьючерсов, контракты со сроком исполнения до 8 мес. от текущей даты * |

|

|

|

|

* данные по состоянию на 19.11.2020 Источник: CME Group |

* данные по состоянию на 19.11.2020 Источник: CME Group |

Наблюдаемые с начала ноября рисковые настроения полностью описываются динамикой индекса VIX (волатильность в опционах на S&P500) – его спотовые значения снизились с уровней 35-38 на начало ноября до текущих 22-24 (см. диаграмму 1). Напомним, не углубляясь в математические выкладки, связь волатильности и абсолютных ценовых уровней актива: наиболее общая взаимосвязь – рост волатильности сопровождается снижением уровня цен актива (в случае VIX конечными базовыми активами являются фьючерсы на индекс S&P500 / сам индекс S&P500. Ну а на динамику фондовых индексов США ориентируются все рынки акций развитых и развивающихся экономик).

В свете вышеотмеченных рисков будущих локдаунов в США, к идее которых новая администрация относится гораздо более лояльно в сравнении с командой Д. Трампа, продолжает вызывать беспокойство, как и в период до выборов 3 ноября, положение фьючерсной кривой VIX. С той лишь разницей, что если месяц назад рынки закладывали рост краткосрочной волатильности (т.е. падение рынков в первые 1‑2 месяца после выборов), то сейчас рынок отчетливо «прайсит» сценарий снижения фондовых индексов (рост волатильности) протяженностью 3-5 месяцев и с началом данного снижения через три месяца от настоящего момента (см. диаграмму 2). Очевидно, что положение и форма фьючерсных кривых весьма чувствительны к текущей (спотовой) динамике цен базового актива, в связи с чем названные временные горизонты достаточно условны. Однако суть широкой интерпретации данного графика – рынки в настоящее время не закладывают сценарий роста фондовых индексов США на протяжении нескольких месяцев с момента вступления в должность избранного Президента США в январе 2021 года. Хотя это не означает неминуемый сценарий существенного падения индексов, совокупность факторов в виде:

-

слов Дж. Байдена о том, что успешные испытания вакцин не гарантируют быстрый перелом ситуации с коронавирусом («пройдут месяцы…»), а также толерантности будущей новой администрации к идее локдаунов;

-

пессимистичного прогноза Всемирной организации здравоохранения (ВОЗ) по ситуации с Covid-19 в мире на горизонте до шести месяцев;

-

неопределенности в части объема новых мер бюджетного стимулирования в США, да и в целом больших вопросов к экономической политике новой администрации (в частности, к масштабам и степени налоговых ужесточений для бизнеса)

... заставляет нас сохранять осторожность во взгляде на рисковые активы. Весной текущего года мы писали о том, что в рисковых активах (акциях) целесообразно формировать позиции не в рамках «покупок минимумов» (данная стратегия чревата тем, что при высокой волатильности весьма и весьма вероятно формирование новых минимумов после факта покупки), а после снижения волатильности – поскольку именно по мере снижения / после снижения волатильности начинается приток институциональных денег в рынок. Сейчас мы видим снижение волатильности (см. диаграмму 1), но текущую низкую волатильность мы склонны рассматривать как реакцию на новости об успешном ходе испытания вакцин. И в совокупности с этим ожидания будущих уровней VIX из рынка фьючерсов (см. диаграмму 2) не позволяет нам рекомендовать аллокацию всех доступных активов в агрессивные стратегии (в частности – в акции). Но при этом частичное (с точки зрения доли активов в портфеле) позиционирование в акциях с приемлемым соотношением риск / доходность, тем не менее, разумно и необходимо.

|

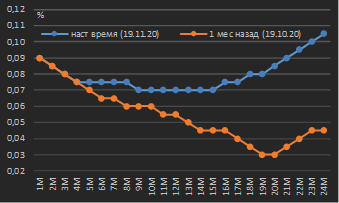

Диаграмма 3. Ожидания по уровню ставки Fed Funds Effective из кривой соответствующих фьючерсов, контракты со сроком исполнения до 24 мес. от текущей даты * |

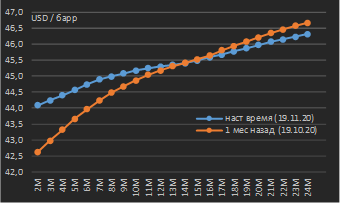

Диаграмма 4. Кривая фьючерсов на нефть сорта Brent, контракты с исполнением до 24 месяцев от текущей даты * |

|

|

|

|

* данные по состоянию на 19.11.2020 Источник: CME Group |

* данные по состоянию на 19.10.2020 Источник: CME Group |

Появление новостей об успешном ходе испытаний вакцин компаний Pfizer и Moderna обусловили переоценку ожиданий рынка в части перспектив дополнительных мер монетарного стимулирования со стороны ФРС США. В частности, участники рынка полностью перестали закладывать сценарий отрицательных краткосрочных ставок в США. Речь идет о ставке Fed Funds Effective – фактической ставке, по которой банки ссужают резервы, находящиеся в ФРС США, друг другу на один день (овернайт), и которая находится внутри диапазона ключевой ставки Fed Funds (текущий уровень диапазона 0,00-0,25%) – см. диаграмму 3. Еще в начале ноября рынок закладывал сценарий отрицательной ставки Fed Funds Effective примерно через 15 месяцев от спотовой (текущей на тот момент) даты – см. обзоры за сентябрь-октябрь текущего года. Однако уже во второй половине октября ожидания по уровню ставки через указанный временной промежуток находились в положительной зоне, а в настоящее время рынок закладывает сохранение ставки через 18-24 мес. от текущей даты в пределах существующего в настоящее время уровня – т.е. отныне никакого смягчения денежно-кредитной политики не закладывается. Пока мы не склонны отказываться от нашего ожидания отрицательного уровня ставок в США. Однако в случае начала массовой вакцинации в США и странах еврозоны на горизонте 12 месяцев, безусловно, произойдет возврат к мировому экономическому росту, и необходимость дальнейшего монетарного стимулирования окажется дискуссионной. Наряду с этим ожидания ужесточения денежно-кредитных условий в США (т.е. монетарной политики) на горизонте 24 месяцев являются сомнительными. Данную точку зрения подтверждают постоянные заявления руководящих лиц ФРС США о сохранении стимулирующей денежно-кредитной политики в течение длительного периода времени.

Новости о вакцинах не обошли стороной и сырьевые товары. В частности, имел место рост цен на нефть, однако для этого рынка не менее важным фактором является, как мы думаем, вероятное решение ОПЕК+ не увеличивать объем добычи нефти в ближайшее время (хотя заседание министров энергетики ОПЕК+ 18 ноября не завершилось каким-либо сформированным решением относительно дальнейших действий). При этом положение фьючерсных кривых на нефть схоже с прошлыми месяцами и не указывает на накопление запасов сырья в настоящее время (см. диаграмму 4) – последнее нашло бы отражение в формировании бэквордации на фьючерсной кривой, т.е. ближние контракты торговались бы по более высокой цене, чем дальние, по причине издержек в виде стоимости хранения сырья.

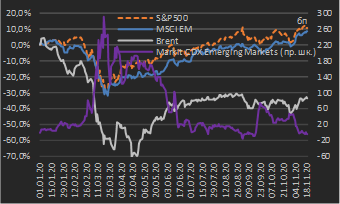

В части динамики глобальных активов за прошедший месяц (период 20 октября – 19 ноября) индекс широкого рынка акций США S&P500 вырос на 3,6%, сводная капитализация развивающихся рынков (Emerging Markets) увеличилась на 6,5%, цена нефти сорта Brent прибавила около 2,0%. Сводный индекс риск-премий за инвестирование в развивающиеся рынки снизился за указанный период на 35 бп. С начала года по 19 ноября рост капитализации индекса S&P500 и долларовой оценки капитализации Emerging Markets составил соответственно 10,5% и 8,3%, цена на нефть сорта Brent снизилась на 34%, а сводный индекс риск-премий Emerging Markets практически не изменился (-4 бп, однако данный показатель достаточно нелинейно коррелирует с ценами долговых активов) – см. диаграмму 5.

|

Диаграмма 5. Динамика отдельных индикаторов риска глобальных рынков: процентные изменения с начала года, январь – ноябрь 2020 г. * |

Диаграмма 6. Сравнительная динамика российских долговых и валютных активов: процентные изменения с начала года, январь – ноябрь 2020 г. * |

|

|

|

|

* данные по состоянию на 19.11.2020 Источник: данные бирж |

* данные по состоянию на 19.11.2020 Источник: данные бирж |

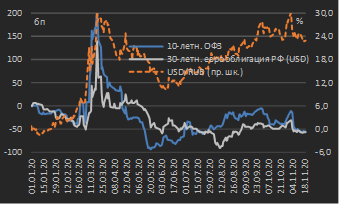

В части российских активов за период 20 октября – 19 ноября доходность 10‑летних внутренних государственных облигаций (ОФЗ) снизилась на 18 бп (с начала года на 55 бп), 30‑летних суверенных долларовых еврооблигаций – на 8 бп (снижение с начала года на 56 бп). Ослабление курса рубля к USD за месяц составило 1,5%, с начала года ослабление курса рубля к USD – порядка 23% (см. диаграмму 6).

Внутренний долговой рынок

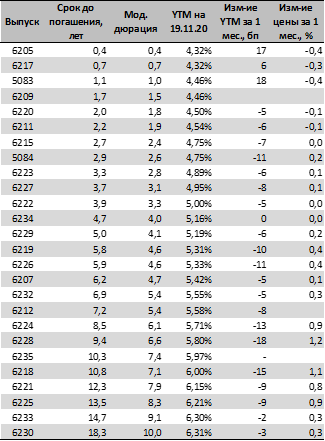

За прошедший месяц (период 20 октября – 19 ноября) доходности внутренних рублевых государственных облигаций (ОФЗ) показали неоднородное снижение (см. таблицу 1). В сегменте до 3 лет доходности менялись в диапазоне -5 / +18 бп вследствие отсутствия спроса у участников рынка по причине весьма ограниченной вероятности снижения ключевой ставки Банка России до конца текущего года. По этой же причине сдержанным спросом пользовались ОФЗ срочностью 3-7 лет – здесь снижение доходностей за месяц в среднем -5-6 бп. Основной спекулятивный спрос в ответ на положительные новости о клинических испытаниях зарубежных вакцин и глобальный risk on пришелся на сегмент 10‑летних ОФЗ, где снижение доходностей за месяц составило в пределах 15‑18 бп.

Ускорение инфляции в РФ на 16 ноября (из недельных данных) до 4,2% в годовом исчислении окончательно снимает вопрос о снижении ключевой ставки до конца текущего года – отныне актуальным уровнем на конец года является ее текущее значение (4,25%). Тем не менее, при построении среднесрочных стратегий мы исходим из сценария возобновления смягчения денежно-кредитной политики Банком России в 2021 году. Мы не видим никаких факторов для повышения ключевой ставки на протяжении всего следующего года, в связи с чем для инвесторов в консервативные стратегии по-прежнему рациональным поведением видится формирование позиций в среднесрочных корпоративных облигациях качественных заемщиков (с рейтингом не ниже BB) со сроком до погашения 3‑5 лет.

|

Таблица 1. Кривая ОФЗ в табличном виде по состоянию на 19.11.2020 г. и изменение доходностей (YTM) и цен выпусков за месяц |

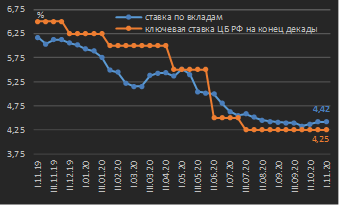

Диаграмма 7. Ключевая ставка ЦБ РФ и ставка по вкладам физических лиц 10 крупнейших банков, ноябрь 2019 г. – ноябрь 2020 г. * |

|

|

|

|

Источник: Московская биржа, собственные расчеты |

* данные по состоянию на 19.11.2020 Источник: ЦБ РФ |

В части среднесрочной перспективы рубля мы сохраняем мнение о том, что текущий уровень цен на нефть и состояние платежного баланса создают предпосылки для укрепления курса национальной валюты – мы по‑прежнему ожидаем ухода курса USD/RUB в область ниже 75 руб., ориентируясь на диапазон на конец года в 73-75 руб.

В части ставок по розничным вкладам с периода прошлого обзора имел место их рост – средняя ставка в топ‑10 банков на конец первой декады ноября составила 4,42% против 4,33% месяцем ранее (см. диаграмму 7). Данный рост не отражает ожидание рынком ужесточения денежно-кредитных условий в экономике (т.е. роста ключевой ставки), а является следствием снижение профицита (состояния избытка) рублевой ликвидности в банковском секторе. Последнее обусловлено значительным объемом заимствований Министерством финансов на внутреннем рынке – с начала 4 квартала (по 18 ноября) объем заимствований через выпуск государственных облигаций (ОФЗ) составил 2,3 трлн. руб. при том, что в прошлые три квартала было суммарно занято 2,85 трлн. руб. Мы ожидаем снижение активности Минфина на первичном рынке до конца года, в связи с чем видим возможным сохранение нашего прогноза среднего уровня ставки по вкладам физических лиц на конец года 4,00-4,10%.

Рынок еврооблигаций

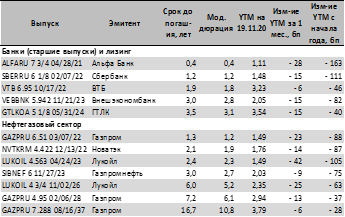

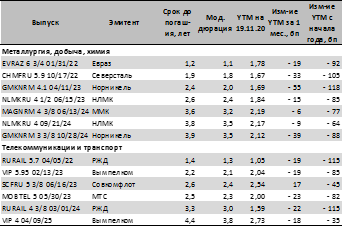

За прошедший период (20 октября – 19 ноября) снижение доходностей российских еврооблигаций в среднем составило порядка 20‑25 бп (см. таблицу 2). Наш многомесячный взгляд на данный класс активов не меняется – мы продолжаем считать сегмент российских долларовых еврооблигаций привлекательным для инвестирования в рамках консервативных инвестиционных стратегий и видим целесообразным покупку еврооблигаций срочностью вплоть до 10 лет с целью удержания до погашения.

|

Таблица 2. Уровни доходностей и их изменения по отдельным выпускам корпоративных / банковских еврооблигаций российских эмитентов, номинированным в USD *

|

|

||

|

|

|

||

|

* данные по состоянию на 19.11.2020 Источник: котировки маркет-мейкеров, собственные расчеты |

|